MEXCの取引って確定申告が必要なの?

取引履歴ってどうやってダウンロードすればいいの?

多くの人は「資金を増やす」ために仮想通貨取引をするわけですが、資金が増えると心配になってくるのが確定申告ではないでしょうか。

仮想通貨に対する税制は整ってはいないものの、昔に比べるとだいぶ明確になってきているので、「申告しなくても大丈夫だろう…」という安易な考え方は危険です。

仮想通貨の税金はややこしいイメージもありますが、順番に考えていけば素人でも十分理解することができます。

そこで今回は、MEXCで税金が発生するタイミングと取引履歴のダウンロード方法、効果的な節税方法について解説します。

この記事を読めば、MEXCの税金を正しく計算・申請することができますよ!

MEXCで取引履歴を取得・ダウンロードする方法

MEXCの税金を確定申告するには、取引履歴が必要です。

取引履歴に記載されている「資産履歴」「取引履歴」「出金履歴」を確認することで、申請するべき税金が明確になります。

MEXCでは、過去60日分の取引履歴をダウンロードすることが可能です。

- Step1.取引履歴画面の表示

画面右上の「ウォレット」にカーソルを合わせ、出てきたメニューから「取引履歴」を選択します。

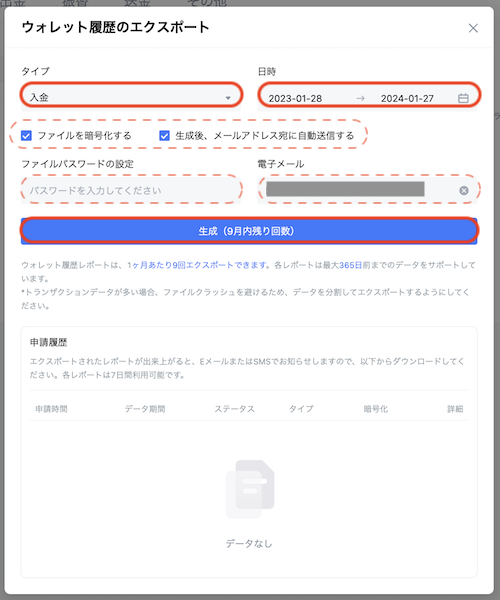

- Step2.取引を選択

取引の種類、日時、トークンの種類を選択し、「エクスポート」をクリック。

- Step3.ダウンロード

再度タイプと日時を確認し、「生成」をクリックすればダウンロードが可能です。

「ファイルを暗号化する」「生成後、メールアドレス宛に自動送信する」を選択した場合は、ファイルパスワードと電子メールも入力してください。

MEXCの取引履歴を取得・ダウンロードする際の注意点

MEXCの取引履歴を取得・ダウンロードする際には、以下の点に注意しましょう。

注意1. ダウンロードできる回数に制限がある

MEXCの取引履歴は1ヶ月にダウンロードできる回数が決められています。

- 現物取引履歴:4回/月

- 先物取引履歴:10回/月

規定の回数に達すると、翌月までダウンロードすることができないので注意しましょう。

注意2. ダウンロードできる期間に制限がある

ダウンロードできる取引履歴の期間は現物取引履歴で最大1年分、先物取引履歴で最大2年分となります。

- 現物取引履歴:過去1年分

- 先物取引履歴:過去2年分

それ以前に履歴を確認、ダウンロードしたい場合は、サポートへの依頼が必要です。

- Step1.公式サイトへアクセス

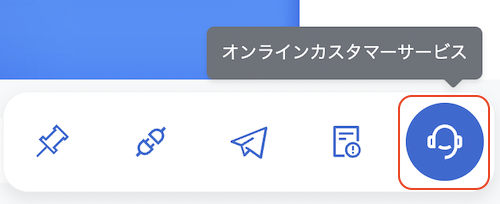

MEXCの公式サイトへアクセスし、画面右下にあるオペレーターマークにカーソルを合わせます。

- Step2.メニューの選択

すると複数のアイコンが表示されるので、「オンラインカスタマーサービス」をクリックしてください。

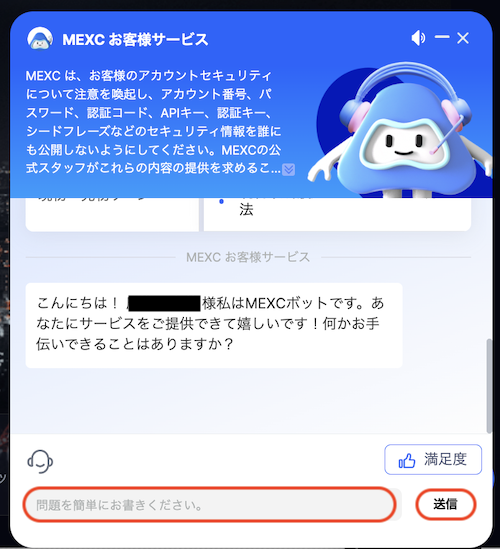

- Step3.問い合わせ内容を入力

すると入力欄が表示されるので、取引履歴のデータが欲しい旨を入力します。

その際、確認したい通貨や期間などを聞かれるので、前もって以下の情報を伝えておくとスムーズです。

- 通貨・・・すべて

- データ範囲・・・〇〇年〇〇月〇〇日~▲▲年▲▲月▲▲日

- 内容・・・資産履歴、取引履歴、出金履歴

- ファイル形式・・・CS など

最後に「送信」をクリックしましょう。

注意3. ダウンロードの有効期間は7日間

ダウンロードできるのは、取引履歴を生成してから7日間です。

生成から7日以上経過するとダウンロードの有効期限が切れるため、再度取引履歴を生成する必要があります。

MEXCの取引履歴に関するよくある質問

ここでは、MEXCの取引履歴に関するよくある質問をまとめてみました。

Q1. 取引履歴はスマホアプリからもダウンロードできますか?

ただし、スマホアプリでダウンロードできるのは現物取引履歴のみです。

先物取引履歴をダウンロードする際は、PCブラウザからダウンロードを行ってください。

Q2. 取引履歴に手数料は表示されますか?

取引履歴には、手数料を含む以下の情報が表示されます。

- 取引通貨ペア

- 取引時間

- 取引の方向

- 取引時の約定価格

- 取引時の約定金額

- 取引時の損益

Q3. 自動売買の取引履歴も表示されますか?

自動売買をメインとしている場合はもちろん、手動と自動の両方で取引している場合も、同じ取引履歴で損益確認が可能です。

MEXCの取引履歴を使った損益計算

取引履歴を入手したら、年間の利益分(申告額)を計算していきます。

なお、申告額は以下の計算式でもとめることが可能です。

また、申告額の計算方法には「移動平均法」と「総平均法」があり、どちらか好きな方を選択することができます。

移動平均法

取引を行うたびに利益や取得価額を出していく方法で、国税庁が推奨している計算方法になります。

例)

・5月1日:10,000円で5BTCを購入した

取得価格(1BTC)= 10,000円 ÷ 5BTC = 2,000円

・5月2日:6,000円で2BTCを購入した

取得価格(1BTC)= 16,000円 ÷ 7BTC = 2,285円

・6月25日:5BTCを25,000円で売却した

利益分 = 25,000円 – (2,285円* × 5BTC) =6,720円

*売却前の取得単価

総平均法

期間全体の購入金額から単価を計算する方法です。

例)

・5月1日:10,000円で5BTCを購入した

・5月2日:6,000円で2BTCを購入した

・6月25日:5BTCを25,000円で売却した

利益分 = 25,000円 – (3,714円* × 5BTC) = 6,430円

*全期間の購入金額 ÷ 購入数量

MEXCで発生する税金と確定申告

仮想通貨の税金は「利益が出たとき」に発生するのが基本です。

ただし、確定申告が必要になるのは年間20万円(もしくは48万円)以上の利益が出た場合のみで、それ以下であれば申告の必要はありません。

- 会社員などの給与所得者・・・年間20万円以上*

- 専業主婦やフリーランスなど・・・年間48万円以上

*2,000万円を超える給与所得者や複数の事業所から給料を貰っている場合は、利益額に関係なく確定申告が必要

仮想通貨の利益は「雑所得」の「総合課税」に分類されるため、給与所得と合算して計算されます。

つまり、仮想通貨の利益だけが課税されるわけではないのです。

例えば、給与所得が500万円、Bybitで得た利益が30万円だったとしましょう。

この場合は確定申告が必要となり、「500万円 + 30万円 = 530万円」が課税対象となります。

1. ポジションを利確したとき

仮想通貨取引でポジションを決済し、利益が出た場合は税金がかかります。

例えは、1BTC=100万円で購入したBTCを110万円で売却した場合、利益分の10万円が課税対象となります。

また、必要経費がある場合は利益分から差し引くことが可能です。

1BTC=100万円で購入したBTCを200万円で売却した場合、利益は100万円となりますが、必要経費が50万円あった場合は「100万円 – 50万円 = 50万円」が課税対象となります。

2. 仮想通貨を両替(交換)したとき

保有している仮想通貨を別の銘柄に両替(交換)した場合、「仮想通貨を売って別の仮想通貨を購入した」とみなされるため、交換した金額に対して税金が発生します。

仮想通貨の税金を現金化したかどうかで判断する人も多いですが、「現金化 = 日本円にする」ということではないので注意が必要です。

3. 仮想通貨で買い物をしたとき

仮想通貨を使って物やサービスを購入した場合は税金が発生します。

これも両替と同じで、

といった流れになるからです。

課税対象となる金額は、購入したものの値段から購入した時点の仮想通貨の価値を差し引いた金額になります。

例えば、1BTC=100万円で購入したBTCが200万円に値上がりしたとします。

この時、0.1BTCを使って20万円の冷蔵庫を購入すると、0.1BTCの価格差は10万円になるため、10万円が課税対象となります。

4. 仮想通貨をもらったとき

マイニングやエアドロップ、ハードフォーク、ステーキング、レンディングなどで仮想通貨をもらった場合も、受け取ったときの価格に対して税金が発生します。

ただし、もらった通貨が新しく、市場価値がまだついていない状態であれば課税対象になりません。

また、マイニングにおいては高スペックなパソコンや専用マシン、電気代がかかるため、もらった報酬を必要経費として算入することが可能です。

MEXCの税金を節税する方法

MEXCの税金を節税する方法は主に以下の6つです。

| 節税度 | 難易度 | |

| 法人化する | 高 | 高 |

| 利益を確定せず保有し続ける | 中 | 低 |

| 損益通算する | 中 | 中 |

| 個人事業主として開業する | 中 | 高 |

| 利益を年間20万円以下にする | 低 | 中 |

| 経費を計上する | 低 | 中 |

最も節税効果が高いのは法人化という方法になりますが、誰でもできる方法ではありません。

節税は、仮想通貨の利益額や運用方法によって異なりますが、「利確をしない」というのは誰でも手軽に実行できる、かつ効果的な節税方法だと言えます。

これは二度と日本円に変えられないというわけではなく、今年ではなく来年、再来年…などと、利確のタイミングを上手に調整するということです。

ただし、税金が発生するタイミングは利確以外にもあるので、それぞれの課税額を意識しながら利確のタイミングを調整するようにしましょう。

MEXCで取引履歴をダウンロードする方法と仮想通貨の税金・確定申告 まとめ

今回はMEXCの税金と確定申告についてご紹介しました。

仮想通貨の税金は「利益」になったタイミングで発生し、利益が年間20万円(もしくは48万円)以上出た場合は確定申告が必要になります。

税金が発生するタイミングは大きく分けて4つあるので、これらのタイミングに注意しながら取引を行うことが大切です。

- ポジションを利確したとき

- 仮想通貨を両替(交換)したとき

- 仮想通貨で買い物をしたとき

- 仮想通貨をもらったとき

また、利確のタイミングを調整することで効果的に節税ができるので、ぜひ日頃から意識してみてくださいね。

コメント